日期:2023-12-08 作者: 锂电车载式UPS

中国的制造业近年来突飞猛进,成功崛起。这其中除了享受人口红利的因素外,有政策上的扶持的原因,还有先进的基建设施和完备的供应链支撑。

这种模式鲜明的特征便是通过资本跑马圈地,快速扩张,形成规模化产业。在此过程中,逐步过渡到精益化生产,凭借成本优势脱颖而出。

新能源领域,已然成为了中国制造的品牌输出者。作为典型代表之一的新能源车,在原有的欧美日韩形成的国内汽车产业格局上成功实现了弯道超越。

毫无疑问,脱颖而出的重点是锂电池设备自主化进程比起半导体等行业要乐观地多。

锂电池设备,通常指的是锂电池在组装过程中所使用的设备,在这一环节上,国产化程度更高,相应地利润也更为丰厚。

在新能源车逐步扩大渗透率的背景下,组装设备迎来良好的发展机遇。一方面源于增量锂电池带来的需求;另一方面随着国产化程度的提升,未来有望扩大国内及海外市场占有率。二者构成了成长的双重驱动因素。

本篇报告的目的便是与各位读者一同探讨锂电池组装设备这一容易被忽视的环节。

相信锂电池组装设备这个词对于广大投资者来说既熟悉又陌生,熟悉的是锂电池,陌生的是组装设备。那么,我们第一步需要对锂电池组装设备建立起认知。

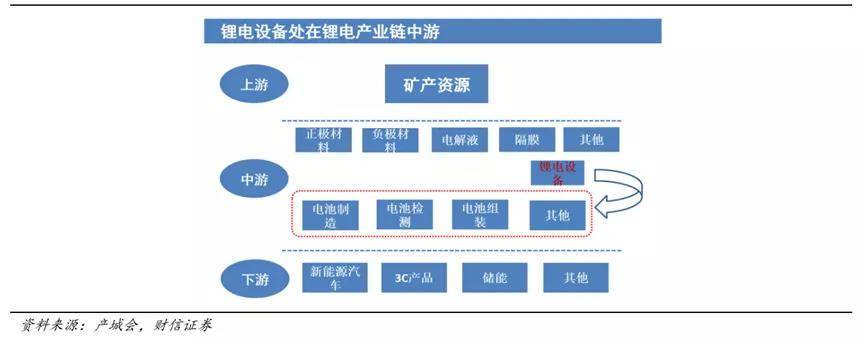

如图所示,组装设备位于锂电池产业链中游环节,电池组装厂通过采购锂电池材料(正极、负极、隔膜、电解液等),利用组装设备,将锂电池零部件组装成锂电池,应用于汽车、电子科技类产品等领域。

弄清楚所处产业链环节之后,我们便能够最终靠分析下游需求来确定锂电池组装设备(后文简称锂电设备)的景气度,从而研判是否具备研究价值。

近年来,随着新能源汽车等终端市场的迅速增长,上游锂电池行业的扩产步伐开始加速,相应带动了锂电设备的市场需求。

据统计,目前包括宁德时代、LG新能源、中航锂电、亿纬锂能、SKI、比亚迪等21家企业规划产能已达到3155GWh,较2020年底将新增超2700GWh产能。

这其中,单单蜂巢能源、中航锂电、宁德时代、亿纬锂能2025这4家锂电池厂商的产能规划在2025年就已经超过了1800GWh,还不包括其他电池厂商的扩产以及未来上马的项目。

也就是说,如果未来五年内,锂电池产业进入TWh时代的话,新增产能将对锂电设备市场带来极大的增量需求。

海外电池厂扩产的单位设备投资额可能较国内偏高。用Northvolt计算得到的单位GWh投资额约为2.6亿元人民币,这可能与海外自动化程度高、用到的自动化配套投入多。

单以2700GWh的增量产能,考虑到未来锂电设备价格下降以及CATL的成本低于平均水平,按照所需锂电设备每GWh1.5亿元来计算,锂电设备的需求量将达到2700GWh*1.5亿元=4050亿元。

锂电池产能扩张综合征暂且不表,如果我们从受益者的角度出发来看,锂电池巨大的产能计划对下游组装设备的需求是确定性高的。

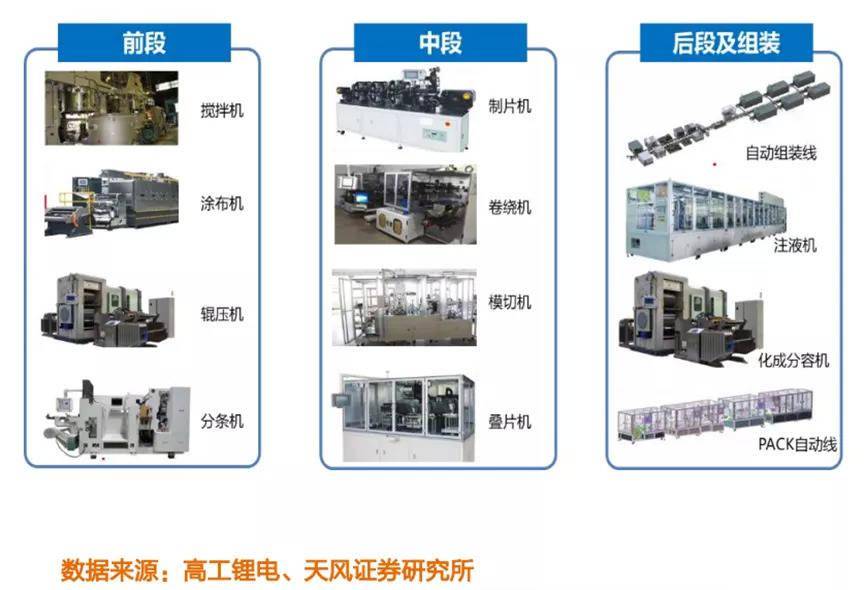

在制作电池的过程中,根据制造先后顺序,可以分为前段、中段、后段三个环节。这三个环节的设备所含价值量大体相等。

前段就是正负极生产的过程,包含搅拌、涂布、辊压、分切、制片、模切等六道工序,其中最核心的环节当属涂布工序,在整个前段工艺中价值量占比达85%。

中段就是电池制作的过程,包含叠片/卷绕、入壳、焊接、干燥、注液等五道工序,其中最核心的环节便是卷绕/叠片工序,在整个中段工艺中价值量占比约为70%。

后段就是检测组装的环节,包含化成、分容检测、Pack成组等三道工序,其中以分容检测工序价值量占比最高,在整个后段工艺中价值量占比约为 70%。

综上,我们便可以将研究的重点放在前段涂布、中段卷绕/叠片和后段分容检测上。

其工作原理便是使用涂布机将搅拌后的浆料均匀涂覆在金属箔片上,并烘干制成正、负极片。

由于涂布机的涂覆宽度这项关键技术相较于日韩企业存在着较大的差距,所以目前该领域上高端产品还是以国外涂布机为主。中低端为国内企业,以璞泰来、科恒股份、赢合科技为主,合计占据50%以上的市场份额。

中段卷绕环节便是使用卷绕机将制片工序或收卷式模切机制作的极片卷绕成锂离子电池的电芯。

其工艺流程可以理解成一种常见的食物——卷饼的制作过程,就是将正极、隔膜、负极如同蛋、肉、饼等食材卷在一起的过程。

叠片环节就是将正极、隔膜、负极规则地叠放在一起,可以想象成夹心饼干的制作过程。

相比于前段核心设备涂布机落后于日韩企业,国产卷绕机性能各方面已经不输于国际先进水平。

核心龙头先导智能已经跻身国际第一梯队,在国内高端领域市场份额已超过60%,赢合科技、诚捷智能紧随其后。

后段分容检测环节便是测试电池的容量和其他电性能测试。目前后段设备的国产化率已超过 90%,杭可科技(688006.SH)是后段设备的绝对龙头,在前十大动力电池企业中市场占比超60%。

这个环节的价值量也是最容易被忽视的。对电池进行测试时,发生爆炸的概率远高于前面的工序,这便对设备的质量提出了严格的要求,故此,这个环节所蕴含的价值量更高。

第一重,可以明显看出锂电池组装设备国产化程度较高,在全球市场竞争中,具备一定的实力,这也是一个产业蓬勃发展的必要前提。

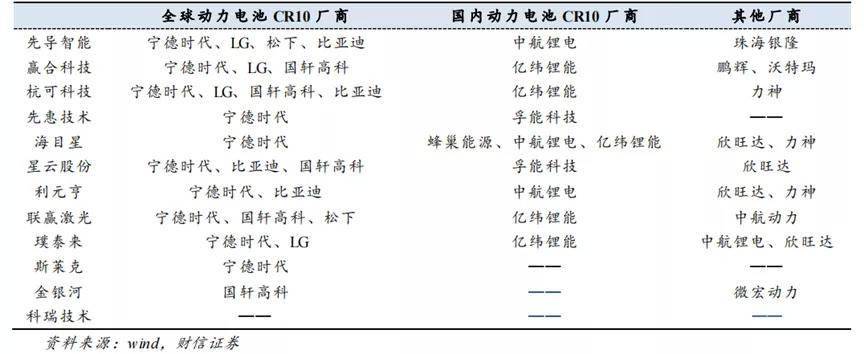

这种竞争格局对产业链的影响是下游锂电池受设备制约较小,反倒是设备需要绑定下游锂电池厂商来发展壮大。这一点,通过一系列分析设备厂商的客户情况可以明显看出来。

第三重,锂电池组装设备存在一定的技术门槛,存在着准入资质和认证周期。非标准化、跟随锂电池迭代的特点使得行业发展具备活力,新产品造血效应明显,产品具备较高的收益。

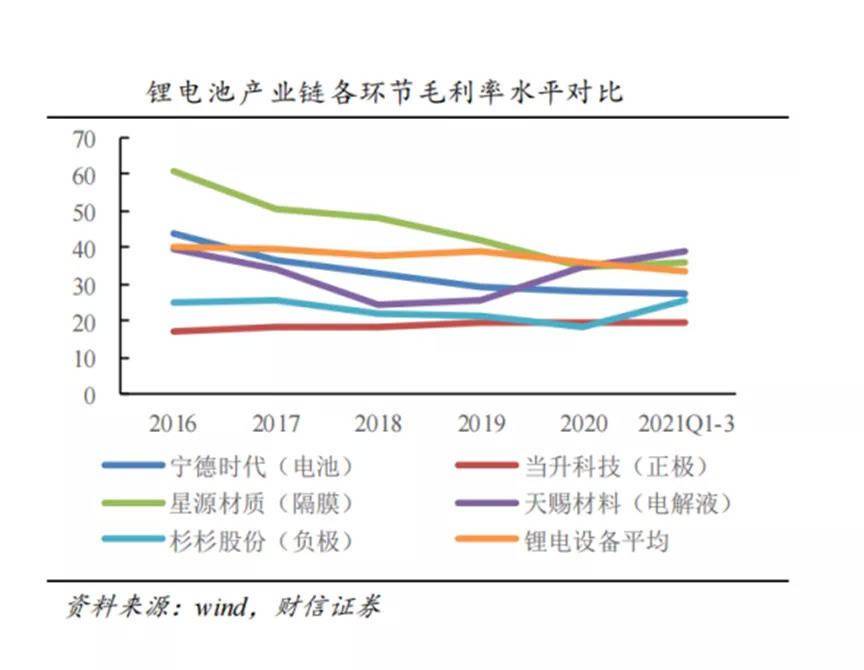

除此之外,还可以依据国产化程度高低和技术含量高低推算出各环节毛利率排名。

前端环节主要占据中低端市场,毛利率应该是最低的,中段环节国产化程度高,毛利率也较高,后段环节技术含量最高,同时国产化程度较高,所以应该是毛利率最高的环节。

首先,国产化替代过程中利润较为丰厚。其次,在未来国产化水平逐步提升后将迎来较为激烈的竞争态势,毛利率存在下降的趋势。

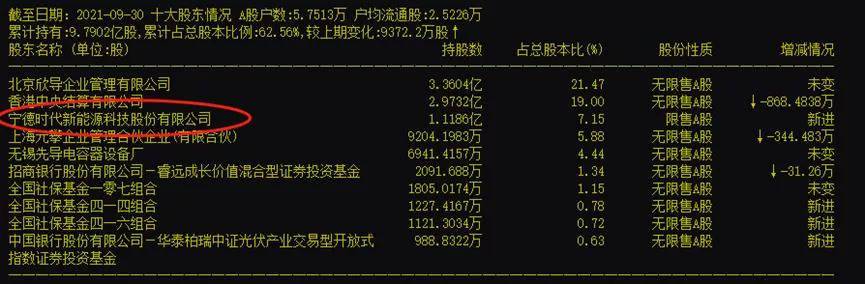

2021年先导智能定增募集资金25亿元,而参与对象正是宁德时代,参股后宁德时代位列十大股东第三名。

同一时间,先导智能中标宁德时代及其控股子公司约45.47亿元人民币锂电设备订单。

并且在未来三年内,宁德时代按不低于电芯段核心设备(包括涂布、卷绕、化成等)新投资额 50%的额度给予先导优先权。

二者通过强强联手,巩固行业地位,加固护城河,共赢锂电池高增长的黄金时代。

目前来看,锂电池三大设备商赢合科技、先导智能、杭可科技各有优势,分别是锂电池设备前段、中段、后段的龙头,三分天下,竞争格局看似较为稳定。

可是,实际情况已然发生转变,在技术迭代如此之快的行业,没有人会甘于现状,不思进取就意味着被淘汰。

一方面各设备厂商会通过一体化策略抢夺市场占有率,这将使得锂电设备竞争加剧;另一方面随着金银河、星云股份等第二梯队设备厂商的崛起,原有市场格局势必受到冲击。

更为关键的是设备环节受到锂电池整体需求环境影响,锂电池未来上演价格战的话,产业高质量发展可能陷入回落期,这势必对设备需求产生一定的影响。届时,考验的各设备厂商抵御风险能力。

人们往往停留在看热闹,沉迷在二者的输赢比较,关注点仅限于参与者。却忘了,此次争斗的策划者,发起者,参与者,支持者,受惠者。

卧榻之侧,岂容他人鼾睡。车厂其作为锂电池的下游,直面消费者的一方,往往是最具话语权的环节,如今被锂电池制约,迫切地需要则争夺产业链地位,是此役的策划者与受惠者。

参与者是各电池厂商,即便王位难以撼动,即便面临着血战,可这也是二三线厂商可能崛起的出路,是此役的发起者和参与者。

还有一位往往被忽视的受惠者,便是以往仰仗锂电池厂商的设备企业,是此役的直接获利者。无论如何,现阶段,锂电池巨大的产能计划对下游组装设备的需求是显而易见的。

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。