日期:2024-04-28 作者: 产品中心

集微网音讯 作为国内消费类电子商场首要的锂电池供货商,锂电池A股龙头德赛电池与欣旺达一向备受业界重视,而德赛电池长期以来作为苹果供货商,这也导致其对苹果的依靠性太强,与之相反的是欣旺达,虽然欣旺达此前也有为苹果供货,不料终究出局,随后将重心放在我国自主研制的手机品牌方面。

随之而来的是,欣旺达和德赛电池在近几年的开展中互相赶超,从开始的德赛电池力压欣旺达,到如今欣旺达总市值是德赛电池的2.8倍,锂电双雄之间剧情回转,竞赛剧烈。

在曩昔的五年间,两家电池厂商首要运营事务附近,也均打入苹果、华为、OPPO、vivo、小米等供应链,在消费类电池范畴占有重要的商场占有率。但在主营事务之外,两家厂商在开展的战略上的差异极大,也导致两家公司近年成绩的大回转。

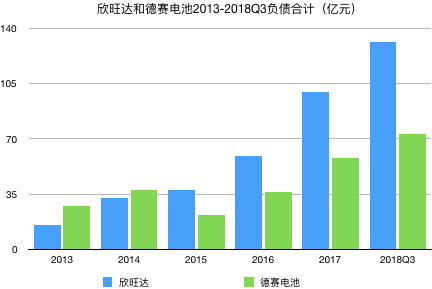

此外,受整个智能手机商场下行和股市动摇的影响,欣旺达和德赛电池均面临高负债的压力,且欣旺达的重要股东也面临高份额的股权质押,而德赛电池因德赛集团的国企背书在商场动摇中得以自保,但它的毛利率水平连连下滑,也遭打脸。

截止2018年三季报,欣旺达营收131.06亿元,同比增加45.03%,净利润4.29亿元,同比增加41.88%,毛利率12.92%,同比增加3.78%;德赛电池营收116.92亿元,同比增加50.19%,净利润2.75亿元,同比增加47.38%,毛利率8.16%,同比下滑6.42%。

比照两家厂商的毛利率,可见欣旺达远高于德赛电池。此外,集微网查阅两家厂商2016年以来的毛利率水平,欣旺达毛利率未低于12%;而德赛电池的毛利率水平未打破10%,且连连下滑。

业内人士表明,“毛利率水平直接反响两家厂商的成绩水平,也与互相的主营事务和客户集体变化休戚相关。”

2014年是两大电池厂商的营收制高点,两大厂商的成绩都迎来爆发式增加。2016年后,根据全球智能手机商场增速放缓,欣旺达的电池pack事务从苹果供应链被逐渐剥离,不得不寻求新的事务增加点。

2017年,欣旺达募资6.59亿元继续扩产消费类锂电池,24.1亿元投建动力电池生产线GWH电芯生产线Wh/kg高能量密度的动力电芯。

欣旺达在动力电池范畴先下一城,而后向锂电池上游资料范畴发力,2019年1月25日别离收买陕西膜分离研究院20%股权和西安金藏膜4.69%股权。

现如今,欣旺达的电池pack事务从智能手机到笔记本、智能硬件产品延伸,并且从电池pack向上游3C类电芯产品延伸,力求完成锂电池职业的全产业链布局地图。

据欣旺达2018年度成绩预告显现,欣旺达归属于上市公司股东的纯利润是6.52亿元-7.89亿元,比上年同期上升20%-45%,比上年同期盈余5.44亿元。

这是欣旺达接连三年呈现的净利润增加。必须得说,欣旺达的事务拓宽,因苹果的“抛弃”给了德赛电池“趁虚而入”的机遇,但备受眷顾的德赛电池严峻依靠单一大客户苹果,其动力电池事务也一蹶不振。

在iPhone4年代,德赛电池代替欣旺达成为苹果第一大供货商,苹果订单成为其成绩命门,至2016年苹果的营收占其58%。

同年,德赛电池投建动力电池PACK生产线,拿下惠州蓝微和惠州电池两家子公司75%股权,惠州蓝微的二级子公司惠州新源主营大型动力电池。

但动力电池的事务拓宽未能按期,据德赛电池成绩陈述数据显现,惠州新源的动力电池事务继续亏本,2017年全年亏本超1亿元,至2018年三季报仍处于亏本情况。

高负债承压 欣旺达股权质押接仓线年,手机产业链上市公司爆发了高负债率和高份额股权质押的乱象,暴露了很多上市公司运营欠安的情况,备受现金流问题连累。作为惠州国资委控股的德赛电池,也未能防止高负债的危机。

据欣旺达2018年三季报显现,其应收账款43.95亿元,存货41.21亿元,担负债款算计131.56亿元,负债超百亿,占其总资产的72%。

全体来看,欣旺达和德赛电池之间的竞赛,此前是关乎苹果供货商,尔后则是关乎各自的事务布局带来的盈余比拼。跟着手机供应链商场的集约化程度加深,不管原有的事务深耕,仍是横纵向的事务开辟,都向两大厂商提出应战,谁主沉浮,值得等待。(校正/Lee)

拥抱全球化,格创东智聘德国工程科学院院士Prof. Dr. Eicke R. Weber任外籍专家参谋